Сравнили 6 популярных дебетовых карт, чтобы найти самую выгодную. Победитель неочевиден, и вот почему

Российская банковская система (а особенно интернет-банкинг) прославилась на весь мир. Она очень гибкая, разнообразная, выгодная и быстрая. Всю жизнь находясь в РФ, вы можете этого не замечать, но стоит хоть раз столкнуться с банками других стран — разница становится очевидна. А те, кто вынужден по тем или иным причинам на постоянной основе пользоваться зарубежным банкингом после российского, натурально страдают от этого.

Вдобавок ко всему российские банки еще и круто конкурируют между собой, и в результате мы можем выбирать между очень выгодными и удобными дебетовыми картами и тарифами. В этом тексте мы исследуем закрома условий по дебетовым картам шести крупных и популярных банков РФ и разберемся, как выжать из них максимум профита. Для примера возьмем по одной самой базовой и распространенной карте от каждого банка. Сделаю оговорку «на берегу»: поскольку условий и мелких шрифтов у каждого банка огромное количество и они регулярно обновляются, то некоторые детали из статьи могут оказаться для вас неактуальны.

Т-банк

Начнем с самого очевидного варианта — желтый банк, который очень хочет казаться «Т-банком», но который еще долго будут по-народному называть «Тинёк». В свое время этот банк базировал свой пиар на тезисе «кэшбэк рублями», толсто намекая на конкурента зеленого цвета, который раздавал кэшбэк мудрёными баллами.

«Т-банк» не лукавил, и пользоваться им было действительно удобно и выгодно. Но так ли всё хорошо в середине 2024-го? Давайте разбираться на примере Black.

Сколько стоит?

Если заказать дебетовку Black прямо «в лоб» на официальном сайте, то обслуживание будет стоить 99 рублей в месяц. Однако есть ряд способов сделать его бесплатным навсегда. Один из них — найти рефералку от блогера с таким условием и оформить карту по ней. Еще сам банк периодически проводит акцию и дарит бесплатное пожизненное обслуживание. Прямо сейчас по этой реферальной ссылке дают только 500 рублей на баланс новой карты, но вы слышали о тарифе 6.2? Спросите в поддержке 😉 В общем, достаточно заморочиться буквально на несколько минут и карта становится бесплатной. То есть, окупать её кэшбэком нам не придется — будет чистый доход.

Что по кэшбэку?

Всего три пункта:

- Каждый месяц можно выбрать себе 1% со всех покупок (кроме пополнения мобилки).

- Также еще 3-4 категории повышенного кэшбэка 3-15%

- Отдельный раздел с тысячами партнеров, дающих повышенный кэшбэк.

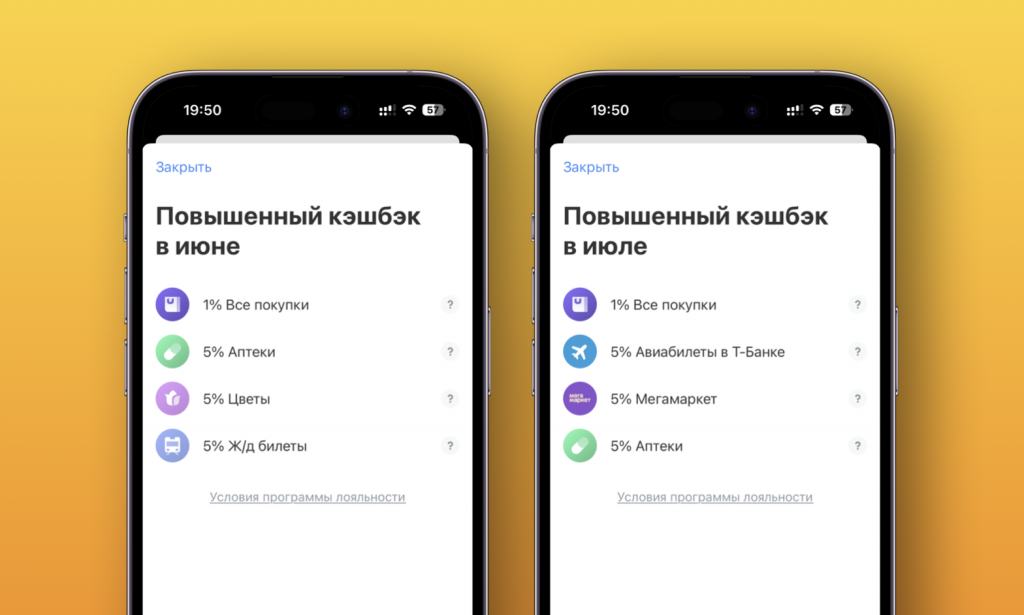

Чаще всего ежемесячные категории не особо востребованны, но многое зависит от индивидуального алгоритма подбора; некоторым пользователям регулярно выпадают вожделенные «Супермаркеты 5%», однако чаще вы увидите в списке товары, которые покупаете либо раз в месяц, либо никогда. В моем личном списке часто бывают «Цветы 5%» и «Аптеки 5%» и это неплохо, а сейчас, летом, нередко выпадают «Ж/Д билеты 5%».

Поскольку категории месяца это рандом, учитывать в постоянный доход мы их не будем. Можете считать, что каждый месяц вы гарантированно получите 1% со всех покупок и, возможно, еще горстку сверху.

Проценты на остаток

При желании вы можете получать процент на остаток, но придется чуть заморочиться. «Т-банк» перестал начислять процент на баланс картсчета, поэтому придется открыть бесплатный «Накопительный счет». Это делается в пару кликов, а основное неудобство будет состоять в необходимости перемещать деньги между накопительным и картсчетом. Прямо сейчас банк дает 7% годовых, то есть примерно 0,58% от суммы в месяц.

Существует также подписка Pro за 299 руб/мес. Она дает ряд преимуществ, из которых существенны лишь два: 10% годовых (0,83% в месяц) по накопительному счету вместо 7%, а также повышенный лимит кэшбэка — 5000 рублей в месяц вместо 3000 рублей. Стоимость подписки компенсируется (вы выйдете в ноль):

- либо при хранении на накопительном счете не менее 36 000 рублей

- либо при ежемесячных тратах по карте не менее 30 000 рублей.

Приносить гарантированную выгоду подписка Pro начнет:

- либо при хранении на накопительном счете суммы от 120 000 рублей

- либо при ежемесячных тратах по карте от 31 000 рублей.

Другие условия

Среди других условий: снятие наличных в любых банкоматах без комиссии от 3 000 рублей за раз до 100 000 рублей в месяц. Собственные банкоматы «Т» выдадут до 500 000 рублей. Пополнить карту через них можно бесплатно, а вот в большинстве других банкоматов за внесение наличных приплатитесь.

Переводы по СБП:

- другому человеку в другой банк — до 30 млн без комиссии

- на свои счета — до 30 млн без комиссии.

Хочу отметить, что «Т-банк» пока остается лидером по предсказуемости выплат. Кэшбэк и проценты приходят час-в-час по завершению расчетного периода, тогда как у других банков обычно приходится ждать полторы недели.

Альфа-банк

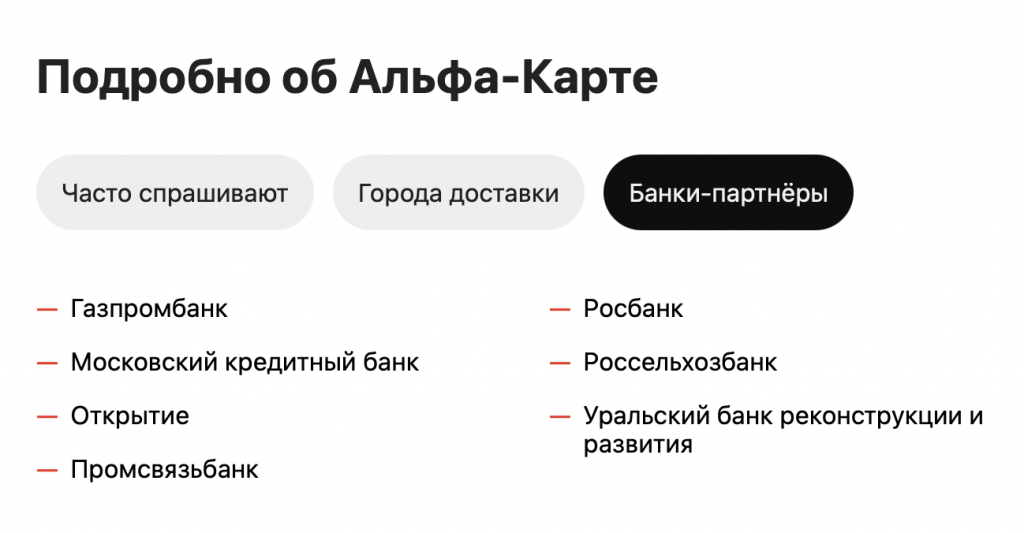

После бурного роста популярности «Тинькофф», «Альфа» была вынуждена предлагать клиентам что-то сопоставимое с ним, поэтому у нее тоже есть «народная» дебетовка. Она нехитро называется «Альфа-карта», но при этом стала лучшей по результатам исследований «Дебетовые карты 2023» от Frank Research Group, как сообщает нам официальный сайт банка.

Сколько стоит?

Первый и несомненный плюс «Альфа-карты» — бесплатное обслуживание без хитрых условий и рукоблудства. Обычному пользователю этот вариант будет гораздо проще, чем вылавливать рефералку или акцию.

Что по кэшбэку?

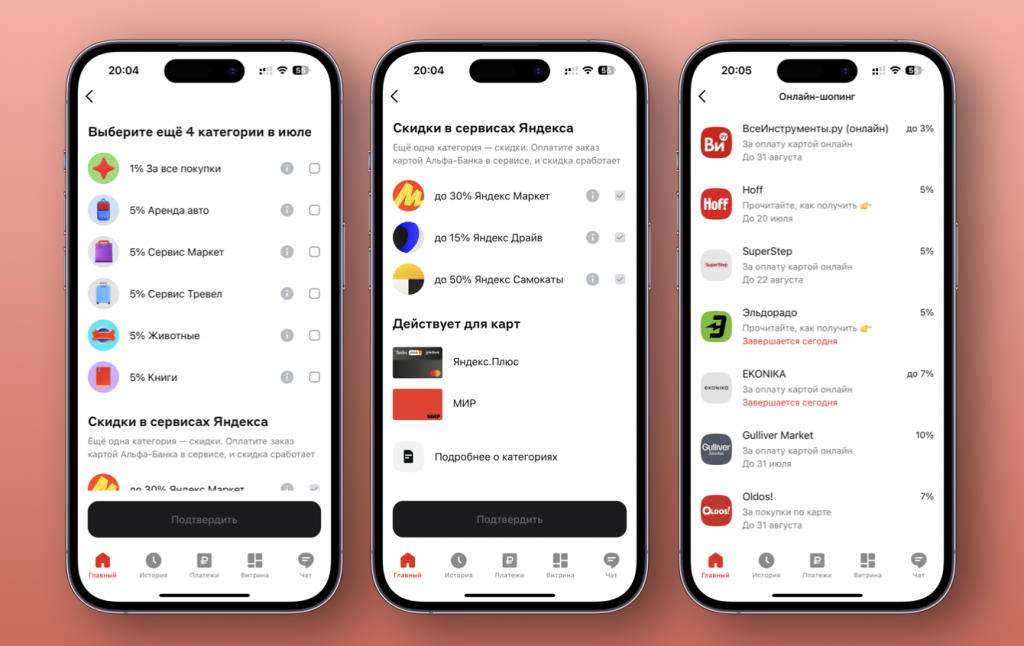

Идея «Тинька», видимо, приглянулась и «Альфе», потому что система выбора аналогична — четыре категории на выбор, среди которых есть:

- 1% на все покупки

- три категории месяца на выбор с кэшбэком до 30%

- предложения партнеров с кэшбэком до 50%.

Пункты 2 и 3 это лотерея: в основном это длинный список из самых разных партнеров банка с разными условиями, в которые надо внимательно вчитываться. В плане востребованности предлагаемых категорий опять-таки всё индивидуально: вам может выпадать что-то пожирнее, а может и совершенно ненужное. Порой действительно выстрелит, но чаще всего даже заглядывать не будете. Рассчитывать всерьез на доход с категорий месяца здесь, как и в «Т-банке», не стоит.

Помимо этого банк предлагает «100% суперкэшбэка» с кручением барабана и передачей соленых огурцов в музей «Поле Чудес», но воспринимать это всерьез я бы тоже не стал. Выходит, что гарантированный доход с кэшбэка здесь аналогичный «Тиньку» — 1% со всех покупок. К слову, максимальный размер кэшбэка — 5000 рублей в месяц. На «Т» для такого лимита потребуется подписка Pro.

Проценты на остаток

На карте их нет. При желании можно открыть накопительный счет, но базовая ставка по нему — всего 4%. Она увеличится до 11%, если потратить с карты от 20 000 рублей за месяц, но надбавка применится лишь на 1,5 млн рублей. Если сумма больше, то разница всё равно будет лежать под 4% годовых. Что касается надбавки за покупки, то условия и нюансы этого процесса заняли у «Альфы» целых 4 страницы.

Другие условия

Обратите внимание на условия снятия наличных. В «красных» банкоматах (и у партнеров) всё бесплатно, это разумеется. А вот для сторонних банкоматах «Альфа» указывает «Без комиссии до 100 000 рублей в месяц», но не всё так просто. По ссылке выше мелким шрифтом можно увидеть, что комиссия 1,9% (минимально 199 рублей) будет списана при каждом снятии, и возвращена обратно до конца следующего месяца, если лимит в 100к не превышен. Я считаю, что такая схема крайне неудобна для потребителя.

Переводы по СБП:

- другим людям бесплатны до 100 000 рублей в месяц

- другим людям свыше 100 000 рублей в месяц — комиссия 0,5%

- на свои счета — бесплатно до 30 млн.

Внесение наличных будет бесплатным лишь в банкоматах «Альфы» и партнеров. Кэшбэк выплачивается рублями на баланс карты с 1 по 10 число следующего месяца. Это обычная история для всех, кроме «Т-банка».

Сбербанк

Крупнейший банк России долгое время чхать хотел на кэшбэки и плюшки для клиентов, поскольку немалую долю их составляли пенсионеры и бюджетные работники. Однако конкурентная гонка захватила и его — настолько, что банк недавно полностью пересмотрел концепцию кэшбэка, хоть и сделал это в своем стиле. А еще запустил доставку карт на дом! Невиданный шаг для такого мастодонта, как «Сбер».

Сколько стоит

Стандартная дебетовая «Сберкарта» выдается, как и у других, бесплатно. Однако за обслуживание попросят 150 рублей в месяц. Платы можно избежать, если тратить с карты более 5000 рублей за расчетный период; если «Сберкарта» у вас в роли основной, то скорее всего это условие будет выполняться.

Обслуживание также будет бесплатным, если получать на карту пенсию, зарплату или стипендию.

Что по кэшбэку

Бонусами. Это главное, что нужно знать о «Сбере». Не нравится? Значит, вы не застали темную и смутную эпоху программы «Спасибо».

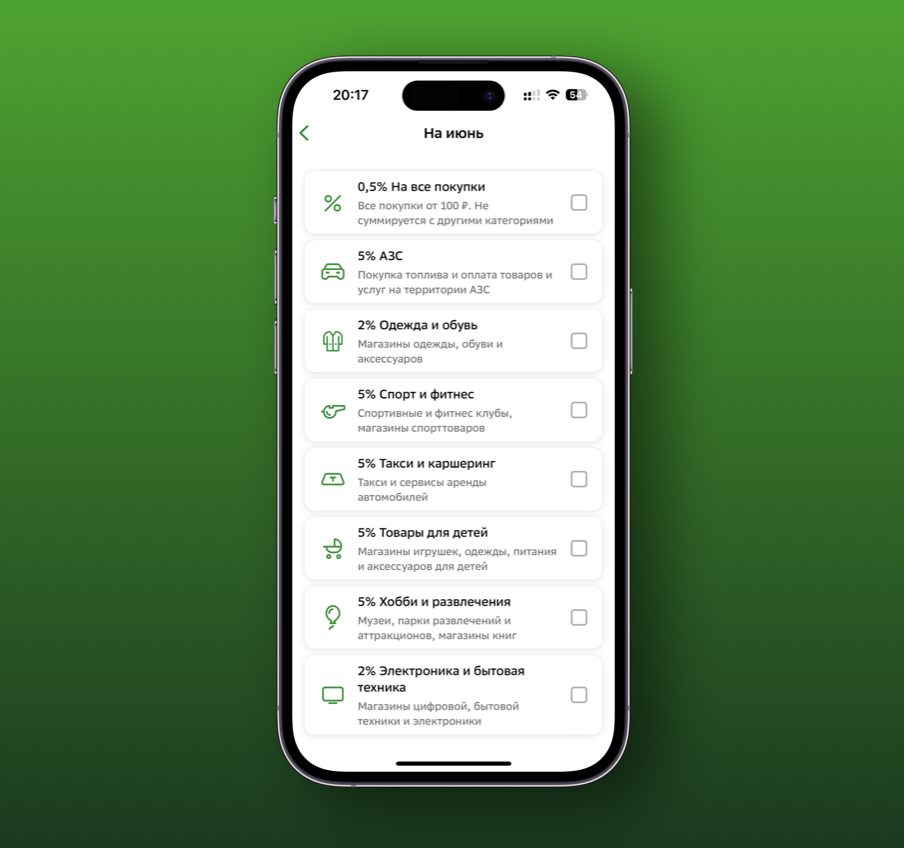

Остальные условия у «Сбера» похожи на другие банки. Есть 3 категории месяца:

- одна из них — 0,5% на все покупки

- две других — до 5% на различные категории.

Категории месяца тут попадаются очень неплохие, но накопление бонусов вместо рублей слегка отбивает желание заморачиваться. Максимальный размер кэшбэка в месяц — до 2000 бонусов. Но не расстраивайтесь: потратить их можно в «Мегамаркете», «Сбермаркете», «Самокате», Kari, «Еаптеке», на бензин в «Газпромнефти», и — моё любимое — на воппер в Burger King. И упаси вас Греф захотеть вместо воппера чизбургер! Ну и подписку «СберПрайм» тоже можно продлевать за бонусы, о ней поговорим отдельно.

Проценты на остаток

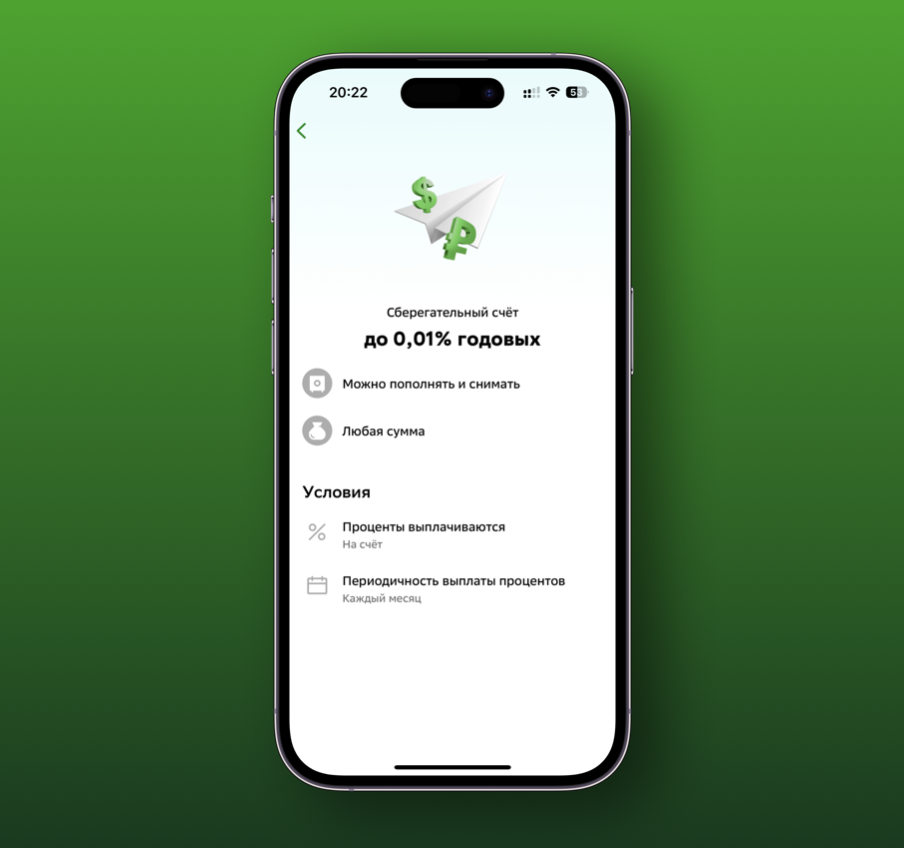

На картах их не предусмотрено. В виде отдельного продукта я нашел всего один доступный мне накопительный счет, ставка по которому — внимание…

Такие дела. Стоит уравновесить эту печаль тем фактом, что у «Сбера» довольно гибкая система вкладов, но это не то же самое. На вкладах останавливаться не будем.

Позже в чате с поддержкой я узнал о существовании мифического накопительного счета с человеческой ставкой, но открыть его могут не все. Вот перечень счастливчиков (или-или):

- Суммарный баланс в диапазоне 2-10 млн. рублей;

- Суммарный баланс в диапазоне 1,5-10 млн. рублей и траты по карте в диапазоне 100-600 тысяч рублей;

- Траты по карте в диапазоне 150-600 тысяч рублей;

- Получение зарплаты на карту / счёт в Сбере;

- Выполнение условий акции «Как зарплатный 2.0»;

- Получение пенсионных выплат от Социального Фонда РФ (СФР) и силовых органов;

- Есть подписка «СберПрайм» или «СберПрайм+».

Ссылку на этот накопительный счет мне не предоставили, сообщив, что предложение появится у меня автоматически при соблюдении одного из перечисленных условий. Магия.

Подписка «СберПрайм»

Она стоит 199 рублей в месяц либо 1990 рублей в год (то есть 165 руб/мес) и дает вам всего понемножку. Там плюс одна ежемесячная категория кэшбэка, здесь повышенный кэшбэк в сервисах «Сбера», тут бесплатные уведомления об операциях. Самые заметные плюшки подписки:

- внутрибанковские переводы до 200 тысяч рублей в месяц вместо 50 тысяч (напомню, что у большинства банков безлимит)

- накопительный счет со ставкой 10% годовых (до 1 млн рублей), а первые 3 месяца — 16% годовых

- фильмы Okko и музыкальный стриминг «СберЗвук».

Как я указывал выше, после подключения подписки вам становится доступен «человеческий» накопительный счет с 10% годовых (0,83% в месяц). Если учесть доход от него, то стоимость подписки начнет окупаться, если держать на накопительном счету не менее 24 000 рублей, а заработок появится свыше этой суммы.

И да — со «СберПраймом» (199 руб/мес) обслуживание «СберКарты» (150 руб/мес) становится бесплатным. Покупка оправданно только если вам действительно необходимы преимущества подписки. В ином случае выгоднее будет просто тратить от 5000 рублей в месяц с карты и пользоваться ею бесплатно. Если вам действительно нужен «Сбербанк», то подписка может быть разумным решением.

Другие условия

«Сбер» печально известен своими высокими комиссиями на всевозможные бытовые действия. Например:

- переводы внутри «Сбера» будут без комиссии лишь до 50 000 рублей в месяц

- за перевыпуск карты при утрате PIN-кода с вас возьмут 150 рублей.

И так далее. Вроде мелочи, но осадочек остается.

В месяц «Сбер» разрешит снять с карты не более 3 млн рублей, а в сутки — до 300 000 тысяч. Пополнение будет бесплатным в «зеленых» банкоматах, и здесь кроется главный плюс «Сбера» — пожалуй, самая сильная в стране банкоматная сеть. Зеленые АТМ можно найти везде и всегда, поэтому проблем со снятием и пополнением у вас не будет. Не придется также изучать список портнеров банка, чтобы не угодить на комиссию.

Райффайзен

На фоне робких, но последовательных шагов «Райфа» к сокращению российского бизнеса говорить о нем немного грустно. И всё же пока банк выдает дебетовые карты, и никаких поползновений в эту сторону не совершал. Даже если европейский Raiffeisen действительно выйдет из российского бизнеса в 2024 году, то едва ли банк просто закроется; скорее всего, он будет продан отечественному владельцу и продолжит существовать в том или ином виде.

Базовая дебетовка желто-черного банка не имеет особого названия, и она довольно привлекательна по ряду параметров.

Сколько стоит

Выдача, разумеется, бесплатна, и обслуживание тоже — причем безо всяких условий и ухищрений. Это круто, удобно и выгодно. Всё, что вы получите от своей новой карты, будет чистым доходом.

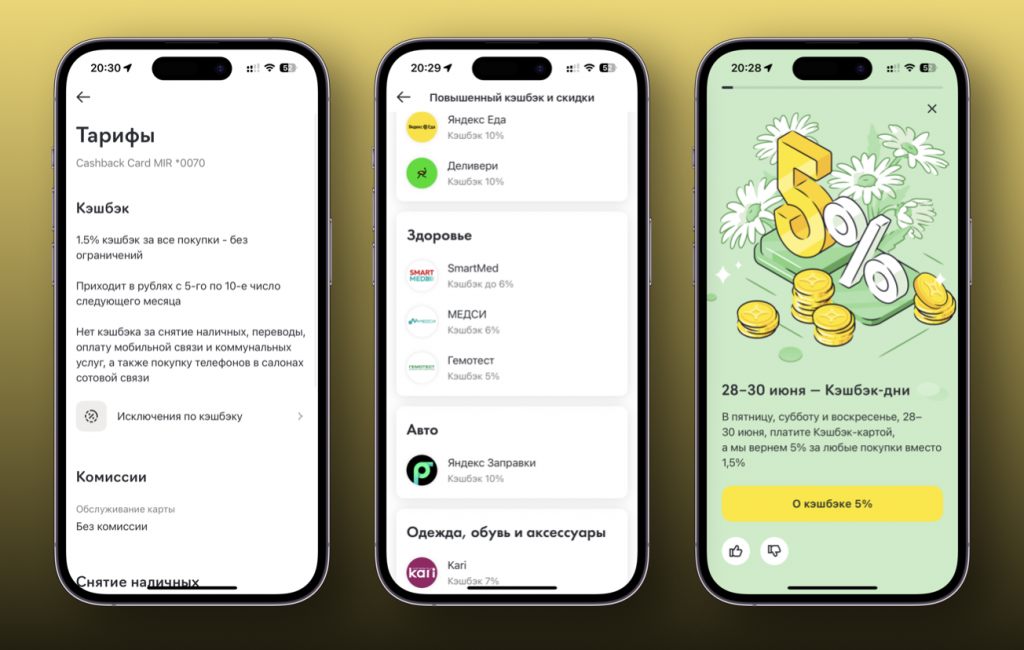

Что с кэшбэком

Условия подкупающе просты: кэшбэк рублями 1,5% на все платежи. Никаких ежемесячных категорий с неликвидом и бесконечных списков партнерских акций. Хотя нет, раздел с партнерами всё же имеется, но, в отличие от «Т-банка», его можно прокрутить от начала до конца и не состариться, а еще он не лезет в глаза клиенту каждый месяц. В общем, раздел зачастую бесполезен, как и у других. Но лично вам периодически что-то может и зайти.

Получается, что со старта вы имеете уже больше гарантированного прихода, чем в «Т-банке», «Альфе» и «Сбере» — 1,5% вместо 1%. По опыту скажу, что эта разница действительно ощущается в бытовых расчетах.

Еще у «Райфа» есть крутая штука под названием «Кэшбэк-дни». Это три последних дня месяца, когда вместо 1,5% со всех покупок возвращается целых 5%. Такое бывает не каждый месяц, но регулярно. Я не один раз пользовался этой фичей для оплаты «Авито Доставки» на технику — получалась крутая скидка, которая зачастую окупала стоимость доставки.

Процент на остаток

Он не предусмотрен для картсчета. До лета 2024 года можно было открыть накопительный счет, но больше не выйдет — в рамках программы по снижению активности в РФ «Райф» перестал обслуживать старые счета и открывать новые. Увы.

Подписка

Она тоже довольно проста: за 299 рублей в месяц вы получаете:

- 3% кэшбэка на супермаркеты, такси и рестораны

- бесплатные оповещения об операциях

- страховку для путешествий

- периодические персональные предложения с повышенным кэшбэком.

Из всего этого рядовому клиенту будет интересен первый пункт и возможно второй (при этом пуши всегда бесплатны). Получать 3% за супермаркеты — это здорово, поскольку у многих россиян львиная доля месячнго бюджета уходит именно в эту прорву. Простой расчет: подписка окупится кэшбэком при платежах в супермаркетах, такси и ресторанах от 10 000 рублей в месяц, а начнет зарабатывать — при 15 000 рублей только в этих трех категориях.

Ранее подписка также давала +3% к накопительному счету и окупалась еще быстрее, но теперь это в прошлом.

Другие условия

Снятие наличных в банкоматах «Райфа» и партнеров будет бесплатным, не более 200 тысяч рублей в день и 3 млн в месяц, а во всех остальных банкоматах придется оставить 1% от суммы, но не менее 100 рублей. До недавнего времени «Райф» позволял снимать везде до 100 тысяч без комиссии.

Пополнение карты в «чужих» банкоматах обойдется в 1% от суммы, но не менее 100 рублей. При этом можно без комиссии пополнить карту методом «стягивания» средств с карты другого банка.

Переводы по СБП:

- самому себе бесплатно до 30 млн

- другому человеку бесплатно любую сумму до 31.08.2024

- другому человеку с 1.09.2024 до 100 тысяч рублей без комиссии, а потом 0,5% от суммы.

Зачисление кэшбэка происходит с 5 по 10 число следующего месяца, а его максимальный размер не ограничивается.

OZON Банк

Переходим к новичкам рынка. OZON Банк изначально появился как средство платежа на маркетплейса: «Озону» очень не хотелось платить другим банкам за эквайринг, и он придумал предлагать покупателям скидку на все товары при оплате через его собственный банк. Позже эту идею перенял и Wildberries.

При этом «OZON Банк» вполне юзабелен даже за пределами маркетплейса, причем в последнее время он стал об этом настойчиво напоминать. Посмотрим, можно ли вытащить из него что-то выгодное. Учтите, что всё нижеследующее указано для карт с максимальной идентификацией — по «Госуслугам» или паспорту.

Сколько стоит

У большинства из нас первая OZON-карта будет виртуальной — просто потому, что заплатить за килограмм кофе со скидкой нужно прямо сейчас. Позже можно получить в ПВЗ OZON и пластиковую карту, но во всех случаях обслуживание будет бесплатным без условий и хитростей.

Что с кэшбэком

За платежи на OZON никакого кэшбэка не будет, поскольку маркетплейс предоставляет скидку на товары. За его пределами фиксированного кэшбэка за все покупки не предусмотрено; а есть четыре категории месяца, в числе которых:

- опциональный 1% на все покупки

- три другие категории, предлагаемые «на основе анализа ваших трат». Возврат по ним будет рублями «до 25%».

Лимит кэшбэка в пределах одной категории — 1500 рублей, а общий — не больше 3000 рублей. Зачисляется 4 числа каждого месяца без тянучки, что дает возможность планировать доход. В сухом остатке платы за карту нет, но и фиксированного кэшбэка тоже. Однако есть опция 1% на всё, хотя никто не обещает, что она будет там всегда. Всё же давайте учтем это в качестве базы. К слову, в категориях месяца нередко выскакивает «Топливо и АЗС 5-7%», что может быть весьма интересно для водителей.

С подпиской OZON Premium стоимостью 199 рублей в месяц вы получите две дополнительные фиксированные категории кэшбэка — 5% на рестораны и фастфуд. Простой расчет показывает, что для покрытия цены подписки придется потратить в этих категориях минимум 4000 рублей в течение месяца.

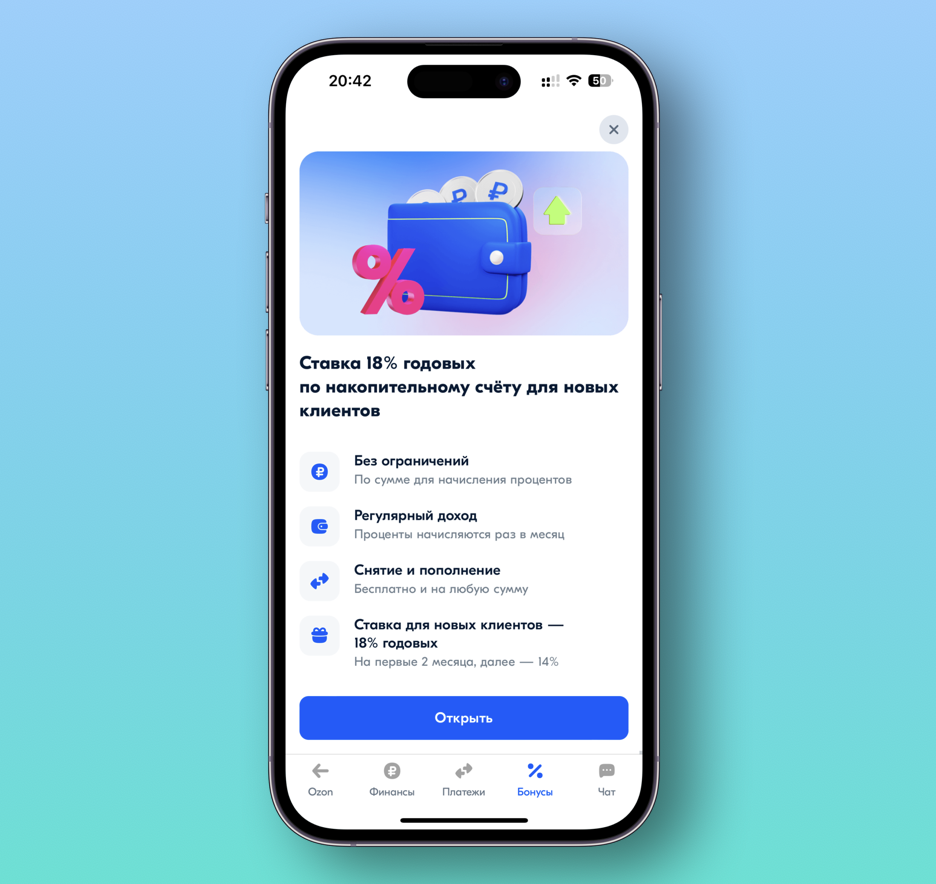

Процент на остаток

На карте его нет, но есть накопительный счет. Первые 2 месяца OZON дает 18% годовых (1,5% в месяц), а далее ставка снижается до 14% (1,17% в месяц). Никаких платежей за обслуживания здесь не предусмотрено, поэтому этот доход можно назвать «чистым».

Обратите внимание на хитрость: процент начисляется на минимальный (а не средний) остаток в течение месяца. Это значит, что если вы в течение 28 дней держали на счету 100 000 рублей, но всего на два дня иъяли оттуда 90 000 рублей, то процент начислят на 10 000 рублей. Такая вот арифметика. В случае с OZON-картой деньги на накопительном счете лучше не трогать вовсе. Цитата:

«Проценты начисляются на минимальный остаток по Накопительному счёту в течение расчётного периода. Минимальный остаток — это наименьшая сумма на счёте в любой из дней расчётного периода. Остаток фиксируется ежедневно в 00:00 (мск) в течение расчётного периода», — OZON.

Прочие условия

Снятие наличных с OZON-карты будет для вас без комиссии в любых банкоматах, если сумма не меньше 3000 рублей, при этом больше 50 тысяч в месяц бесплатно снять не получится. Превышение обойдется в 1% от суммы, но не менее 90 рублей.

Переводы по СБП бесплатны самому себе или другому человеку. Общий лимит переводов на чужие счета в сутки и в месяц — 600 000 рублей, а за одну операцию — 200 000 рублей.

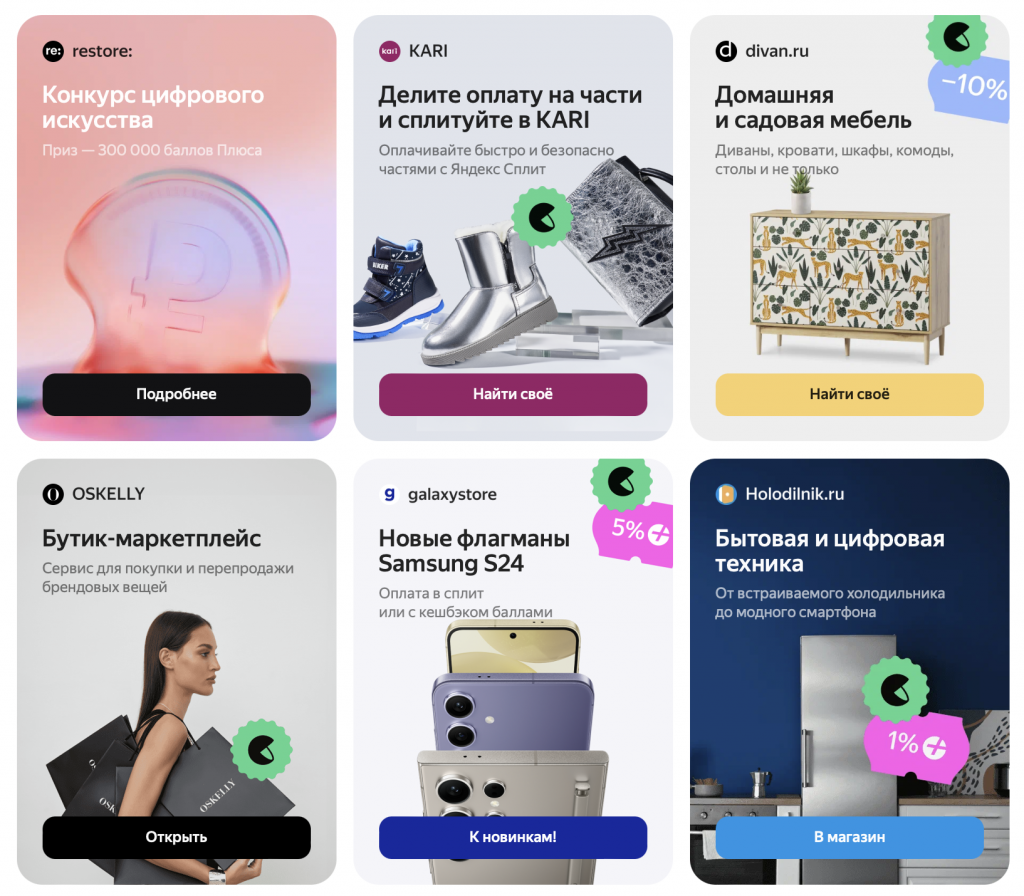

Яндекс Банк

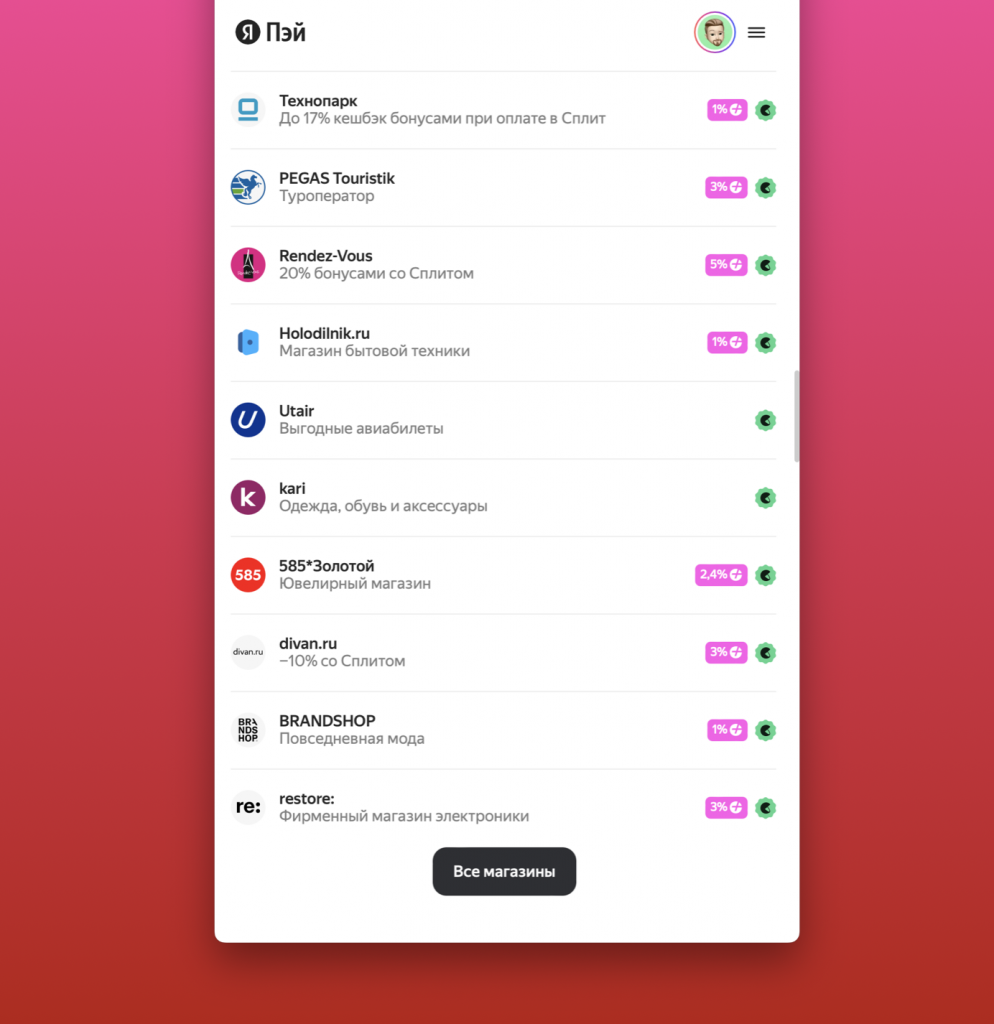

Самый молодой и неизведанный сервис, который я сам впервые изучил для этой статьи. Яндекс не один год экспериментирует с финансовыми сервисами, а теперь пришел к банковскому. Посмотрим, что он нам предложит в своем продукте «Яндекс Пэй».

Сколько стоит

Карта выпускается в виде «виртуалки» бесплатно, обслуживание тоже ничего не стоит.

Что с кэшбэком

Он выдается не рублями, а баллами «Плюса». С одной стороны «сберовские» вайбы, а с другой — баллы «Плюса» могут быть полезнее для некоторых пользователей. В любом случае это стоит учитывать.

Фиксированного кэшбэка за все покупки я не нашел, увидел лишь опциональные категории и повышенный кэшбэк на сервисы Яндекса. Максимально можно накопить до 10 тысяч баллов в месяц, а потратить их — в «Маркете», «Плюсе», «Такси» и других сервисах экосистемы. Превратить в рубли не получится.

Процент на остаток

Судя по всему, он не предусмотрен. Яндекс Банк предлагает накопительный счет со ставкой 16,5% (1,375% в месяц) в первые 3 месяца и базовой 11% (0,917% в месяц) на весь остальной срок. Отличительной чертой этого банка является ежедневное начисление процентов на ту сумму, которая находилась на счете. Это приятно — исключен фактор хитрых расчетов среднего или минимального остатка за месяц.

После открытия накопительного счета к вам подскочит курьер, который сфотографирует паспорт и проведет идентификацию.

Другие условия

По поводу переводов я приведу цитату самого Яндекс Банка:

«Мы не берём комиссию за переводы с карты Пэй. Через СБП и по реквизитам без комиссии вы можете переводить до 30 млн ₽ в месяц — между своими счетами в разных банках. Лимиты на другие переводы мы определяем индивидуально — базовые значения можно посмотреть в приложении Пэй, в разделе «Уровни идентификации» или «Лимиты»».

Что касается пополнения, то оно происходит безналичным способом по СБП или другим переводом. Разумеется, без комиссии со стороны Яндекс Банка.

Выводы

Я долго думал, какую дебетовку выбрать победителем сегодняшнего дайджеста. И в итоге понял, что победитель у каждого пользователя будет свой. Если говорить обо мне лично, то рейтинг я вижу так:

- 6 место — «Сберкарта» (за всё, кроме банкоматной сети),

- 5 место — «Яндекс Пэй» (за кэшбэк баллами и мутные переводы)

- 4 место — «Альфа-банк» (за жадный накопительный счет и химию с комиссией за снятие)

- 3 место — OZON-карта (доверие ниже, чем к мастодонтам)

- 2 место — Кэшбэк-карта Райфа

- 1 место — T-Black.

Еще пару-тройку месяцев назад я смело отдал бы первенство «Райфу», но за май-июнь условия у него ухудшились из-за санкционного давления, и теперь он очевидно уступает «Тиньку», хотя всё еще хорош.

При этом ваш рейтинг может кардинально отличаться и на первое место выйдет:

- «Яндекс Пэй», если ездите на такси, любите «Маркет» и покупаете в сплит

- «Сберкарта», если в вашей глуши напряженка с банкоматами, или вы бюджетник

- «Райф», если вы постоянно затариваетесь продуктами на три семьи

…и так далее.

Еще одна полезная мысль. Если пару месяцев не пользоваться картой определенного банка, то категории кэшбэка в ней становятся существенно приятнее, а иногда даже дают какие-то эксклюзивные плюшки. Так что если вы не из ленивых и настроены получить от банков максимум, возможно имеет смысл раз в 2-3 месяца переходить с одной дебетовки на другую и обратно, чтобы стимулировать более вкусные предложения.